FB Investitii Florin Buhociu

Transcript of FB Investitii Florin Buhociu

3

Universitatea „Dunărea de Jos” din Galaţi

Facultatea de Economie şi Administrarea Afacerilor

Florin BUHOCIU

INVESTIŢII

ISBN 978-606-8216-00-3

Editura EUROPLUS

Galaţi, 2010

4

CUVÂNT ÎNAINTE

Cultura economică nu este un lux. Cunoştinţele în domeniul economic au

devenit o necesitate. De rezolvarea problemelor economice, depinde dezvoltarea economică a României şi nivelul de trai al populaţiei.

Din multitudinea problemelor de natură economică, investiţiile reprezintă cheia succesului în afaceri. Investiţiile stimulează mersul „în bine” pentru economie. Într-o afacere economică, oricât de mică ar fi ea, investiţiile joacă rolul de impuls, de element generator, de motor al afacerii. Formarea, plasarea şi utilizarea fondurilor pentru investiţii constituie o problemă de esenţă pentru întreprinzător.

Autorul acestei lucrări şi-au propus să prezinte conceptul de „investiţie”, metode de urmărire, analiză şi actualizare a investiţiilor şi să atragă atenţia asupra riscurilor generate de o decizie în acest domeniu.

Lucrarea este structurată în opt capitole. În prima parte se tratează probleme de politică economică, cu exemplificare îndeosebi pe cazuri concrete din România. Eficienţa economică este principalul criteriu urmărit pentru o decizie de investiţii. Din această cauză, indicatorii eficienţei economice a investiţiilor ocupă un loc central în organizarea generală a lucrării.

Calculele în dinamică a acestor indicatori, bazate pe tehnica actualizării, precum şi metodologia organismelor internaţionale cu privire la evaluarea eficienţei economice a investiţiilor, sunt larg şi amănunţit tratate.

Lucrarea „Investiţii”, elaborată de prof. univ. dr. Florin Buhociu reprezintă rodul activităţii de cercetare desfăşurată de autor, şi se adresează în primul rând studenţilor de la Facultăţile de Ştiinţe Economice (zi şi ID/IFR).

Lucrarea este utilă şi studenţilor de la Instituţiile politehnice, precum şi specialiştilor în economie interesaţi de investiţii.

Prof. univ. dr. Florin BUHOCIU

5

CUPRINS CAPITOLUL I INVESTIŢIILE ŞI ROLUL LOR ÎN ECONOMIE........................................................................................7 1.1. PROBLEMATICA GENERALĂ..........................................................................................................7 1.2. CONCEPTUL DE „INVESTIŢII”.........................................................................................................7 1.3. CLASIFICAREA INVESTIŢIILOR......................................................................................................9 CAPITOLUL II SURSE DE FINANŢARE. METODA LEASING .....................................................................................13 2.1. SURSE DE FINANŢARE A INVESTIŢIILOR ..................................................................................13

2.1.1. SURSE PROPRII ALE AGENŢILOR ECONOMICI.........................................................13 2.1.2. SURSE GENERATE DE PIAŢA DE CAPITAL................................................................13 2.1.3. ALOCAŢIILE DE LA BUGETUL STATULUI PENTRU INVESTIŢII ................................14 2.1.4. SURSELE PENTRU INVESTIŢII EXTERNE...................................................................15 2.1.5. METODA „LEASING” ......................................................................................................16

2.1.5.1. CARACTERISTICI CARE DEFINESC „LEASING”-UL ÎN CONCEPŢIA ACTUALĂ ŞI NECESITATEA LUI ................................................................................17 2.1.5.2. CADRUL LEGISLATIV PRIVIND CONTRACTUL DE „LEASING” ÎN ŢARA NOASTRĂ..........................................................................................................18 2.1.5.3. TIPURI DE LEASING ......................................................................................19

CAPITOLUL III EFICIENŢA ECONOMICĂ - ELEMENT FUNDAMENTAL AL DECIZIEI DE INVESTIŢII......................21 3.1. CONCEPTUL DE EFICIENŢĂ ECONOMICĂ .................................................................................21 3.2. CARACTERISTICI ALE EFICIENŢEI ECONOMICE A INVESTIŢIILOR ........................................23 3.3. INDICATORII DE EFICIENŢĂ ECONOMICĂ A INVESTIŢIEI ........................................................23

3.3.1. INDICATORII GENERALI ...............................................................................................24 3.3.2. INDICATORII DE BAZĂ AI INVESTIŢIEI ........................................................................26

CAPITOLUL IV PROGRAMAREA ŞI EXECUTAREA OPTIMĂ A LUCRĂRILOR DE INVESTIŢII .................................34 4.1. METODE PRIVIND PROGRAMAREA UTILIZĂRII RESURSELOR DE INVESTIŢII .....................34

4.1.1. METODA DRUMULUI CRITIC: NOŢIUNI ŞI APLICARE................................................34 4.2. OPTIMIZAREA CHELTUIRII FONDURILOR DE INVESTIŢII PRIN METODA PROGRAMĂRII MATEMATICE........................................................................................................................................39 4.3. UTILIZAREA PROGRAMĂRII LINIARE .........................................................................................40 CAPITOLUL V DETERMINAREA MĂRIMII OPTIME A CAPACITĂŢII DE PRODUCŢIE..............................................45 5.1. CONCEPTUL DE CAPACITATE ŞI ROLUL SĂU ÎN PRODUCŢIE................................................45 5.2. CONCEPTUL DE CAPACITATE OPTIMĂ......................................................................................45 5.3. CRITERII DE OPTIMIZARE A CAPACITĂŢII DE PRODUCŢIE; FACTORI CARE ÎI ASIGURĂ SUCCESUL............................................................................................................................................46

5.3.1. MINIMIZAREA CHELTUIELILOR INVESTIŢIONALE ŞI DE PRODUCŢIE ....................46 5.3.2. MAXIMIZAREA PROFITULUI .........................................................................................46 5.3.3. FACTORI CARE CONTRIBUIE LA ÎNDEPLINIREA CRITERIILOR DE OPTIMIZARE A MĂRIMII CAPACITĂŢII DE PRODUCŢIE..............................................................................46

5.4. MODELE DE DETERMINARE A MĂRIMII OPTIME A CAPACITĂŢII DE PRODUCŢIE A UNUI OBIECTIV DE INVESTIŢII NOU ............................................................................................................49 CAPITOLUL VI IMPLICAŢIILE FACTORULUI TIMP ASUPRA INVESTIŢIILOR ŞI NECESITATEA ACTUALIZĂRII ÎN CALCULUL EFICIENŢEI ECONOMICE A ACESTORA........................................................................................... 54 6.1 ÎNSEMNĂTATEA ECONOMICĂ A FACTORULUI TIMP ASUPRA INVESTIŢIILOR ......................54

6.1.1. IMOBILIZĂRI ALE RESURSELOR DIN INVESTIŢII (PE DURATA EXECUŢIEI OBIECTIVULUI) ŞI DETERMINAREA PIERDERILOR AFERENTE ........................................56 6.1.2. IMOBILIZĂRI ALE RESURSELOR DE INVESTIŢII PE DURATA OBŢINERII EFECTELOR ECONOMICE ŞI DETERMINAREA PIERDERILOR AFERENTE......................60

6. 2. ACTUALIZAREA. INDICATORII ACTUALIZAŢI DE EFICIENŢĂ ECONOMICĂ A INVESTIŢIILOR ..................................................................................................................................61

6.2.1. INDICATORII ACTUALIZAŢI DE EFICIENŢA ECONOMICĂ A INVESTIŢIILOR ...........62 6.3. UTILIZAREA INDICATORILOR ACTUALIZAŢI AI EFICIENŢEI INVESTIŢIILOR..........................63

6.3.1. CONCLUZII ŞI APLICAŢII PRIVIND ACTUALIZAREA IMOBILIZĂRILOR DE FONDURI ŞI ACTUALIZAREA INDICATORILOR ECONOMICI ........................................70

6

CAPITOLUL VII METODE DE ANALIZĂ ŞI EVALUARE A PROIECTELOR DE INVESTIŢII .........................................75 7.1 ETAPELE METODOLOGICE DE EVALUARE A EFICIENŢEI ECONOMICE A INVESTIŢIILOR ..................................................................................................................................75 7.2. RATA DE RENTABILITATE A INVESTIŢIILOR..............................................................................75 7.3. RANDAMENTUL ECONOMIC AL INVESTIŢIILOR (RE) ...............................................................77 7.4. DURATA (TERMENUL) DE RECUPERARE A INVESTIŢIILOR....................................................78 7.5. CRITERII ŞI METODE DE EVALUARE A PROIECTELOR ...........................................................79

7.5.1 ANGAJAMENTUL DE CAPITAL ......................................................................................79 7.5.2 RAPORTUL DINTRE VALOAREA VENITURILOR TOTALE ACTUALIZATE ŞI COSTURILE TOTALE ACTUALIZATE .....................................................................................81 7.5.3 VALOAREA NETĂ ACTUALĂ TOTALĂ SAU CUMULATĂ (V N A T) (VENIT NET ACTUALIZAT TOTAL)...............................................................................................................83 7.5.4 INDICELE DE PROFITABILITATE...................................................................................84 7.5.5. RATA INTERNĂ DE RENTABILITATE A PROIECTELOR DE INVESTIŢII (RIR)..........84 7.5.6 CURSUL DE REVENIRE NET ACTUALIZAT (CRNA) (CURSUL DE REVENIRE AL VALUTEI) .............................................................................................................................85

CAPITOLUL VIII EVALUAREA ECONOMICĂ ŞI FINANCIARĂ A PROIECTELOR DE INVESTIŢII ...............................88 8.1. EVALUĂRII ECONOMICE ..............................................................................................................89 8.2. EVALUAREA FINANCIARĂ ............................................................................................................89 BIBLIOGRAFIE.......................................................................................................................................96

7

CAPITOLUL I

INVESTIŢIILE ŞI ROLUL LOR ÎN ECONOMIE

1.1. PROBLEMATICA GENERALĂ În evoluţia societăţii, investiţiile au avut întotdeauna un rol primordial pentru

satisfacerea cât mai cuprinzătoare a nevoilor de ordin material şi spiritual ale membrilor săi. De volumul investiţiilor, de nivelul eficienţei, ca şi de rolul lor de moderator în permanentul decalaj dintre cerere şi ofertă a depins, de-a lungul timpului, evoluţia realizărilor economico-financiare ale economiei oricărei ţări, condiţionând, astfel, standardul de viaţă şi perspectivele de progres ale societăţii umane.

În orice epocă şi în orice sistem economic, investiţiilor le-a revenit misiunea importantă de trecere cu succes de la prezent spre viitor. Dacă trecutul rămâne numai ca un factor de analiză şi de concluzionare comparativă a ceea ce s-a făcut bine sau rău, în schimb, prezentul şi viitorul se leagă organic, identificându-se cu aspiraţiile de mai bine ale omenirii.

Schematic, investirea de capital, fundamentată printr-un proiect de investiţii, se poate reprezenta grafic astfel:

1.2. CONCEPTUL DE „INVESTIŢII”

În viaţa de toate zilele, din punct de vedere economic, ne-am obişnuit ca prin

investiţie să înţelegem cheltuirea unor sume de bani pentru a crea ceva nou sau a îmbunătăţi ceva existent.

Ori de câte ori înţelegem investiţia ca o cheltuială efectuată de o persoană fizică sau juridică în sensul celor de mai sus, ne gândim că este nevoie să alocam o suma de bani, într-un scop bine determinat, de pe urma căruia, bineînţeles, să se

8

realizeze satisfacerea unor nevoi ale membrilor societăţii, iar investitorul să obţină un anumit profit, un câştig suplimentar.

În economia de piaţă, însă, noţiunea de investiţie are un alt înţeles legat în mod normal, de unele elemente specifice ale acesteia, cum ar fi: circulaţia capitalului pe piaţă, obţinerea unui profit scontat, nivelul concurenţei etc.

Trebuie avut în vedere că investiţiile nu se referă numai la cheltuielile făcute pentru producţia de bunuri materiale sau servicii. Ele au un rol determinant în laturile vieţii sociale ale oamenilor, în procesul de instruire culturală şi profesională, în menţinerea capacităţii de muncă şi a stării de sănătate a oamenilor, în dezvoltarea bazelor de cercetare ştiinţifică, de perfecţionare a forţei de muncă etc.

În cele ce urmează, vom încerca să conturăm noţiunea de investiţii aşa cum credem că ar fi mai aproape de conceptul său:

Prin investiţii înţelegem ansamblul resurselor (materiale, financiare, umane, de timp şi informaţionale) destinate creşterii capacităţii de producţie a societăţii, a vieţii sociale sub toate aspectele sale, pentru asigurarea obţinerii într-un anumit viitor a efectelor scontate.

Reţinem, deci, că investiţiile sunt o categorie de cheltuieli care angajează viitorul societăţii, al agenţilor economici în general, în sensul că de aceste cheltuieli depind:

- apariţia unor noi capacităţi de producţie sau servicii; - creşterea şi perfecţionarea potenţialului productiv (prin extindere şi

modernizare); - satisfacerea cererilor societăţii, în conformitate cu tendinţa de armonizare a

cererii cu oferta; - efectuarea unor cheltuieli certe (pentru un viitor, nu totdeauna cert).

Dintr-un alt punct de vedere, acela al elementelor sale definitorii, noţiunea de investiţii sintetizează în componenta sa structurală mai multe elemente principale, printre care:

- conţinutul concret, real al obiectivului proiectat, în care se includ: scopul obiectivului, resursele materiale şi, respectiv, cele financiare şi umane, necesare execuţiei;

- durata, ca perioadă de timp de execuţie propriu-zisă şi ca perioadă de timp de exploatare a obiectivului creat;

- riscul asumat de către investitor, ca posibil inconvenient păgubitor; - eficienţa economică, materializată prin realizarea scopului final propus,

respectiv: profitul şi efectul social, în genere. Bineînţeles, sub aspect social, ca şi sub aspectul protejării şi conservării

mediului ambiant, nivelul profitului unei investiţii rezultă din măsurile de organizare şi din alocare de fonduri, atât de către stat, cât şi de către agenţii economici investitori, pentru:

- eliminarea poluării mediului înconjurător; - asigurarea menţinerii unui echilibru ecologic care are un rol hotărâtor în

asigurarea condiţiilor de sănătate ale membrilor societăţii etc. Orice lipsă de iniţiativă în acest scop şi orice neglijare a eliminării factorilor

nocivi etc. pot avea repercusiuni însemnate, care să necesite ulterior fonduri imense pentru înlăturarea efectelor negative asupra membrilor societăţii.

Din punctul de vedere al conţinutului concret al său, literatura de specialitate consideră că noţiunea de investiţii poate fi privită, într-o concepţie tridimensională sub trei aspecte: contabil, economic şi sub financiar.

Sub aspect contabil, investiţia nu poate fi altceva decât o imobilizare de fonduri, o cheltuială care reprezintă, în fapt, “bunurile mobile şi imobile, corporale sau necorporale, achiziţionate sau create în întreprindere, destinate a rămâne constant sub aceeaşi forma”1

Bineînţeles, aceste imobilizări pot fi: atât legate direct de exploatare (utilaje, instalaţii de lucru etc., procurate pentru o perioadă mai îndelungată, fără a fi:

1 I. Românu; I. Vasilescu – coordonatori – “Managementul investiţiilor”, Edit. Mărgăritar, Bucureşti 1997, pag. 13

9

achiziţionate spre a fi vândute sau supuse unor transformări) cât şi nelegate direct de exploatare (în afara ei, fără a avea un caracter productiv), cum ar fi diversele cheltuieli pentru probleme de igienă şi securitatea muncii, creşe, cămine şi alte cheltuieli necesare bunei desfăşurări a activităţii umane.

Sub aspect economic, investiţiile au o sferă de cuprindere mai largă, însăşi noţiunea «economic» având un conţinut mult mai cuprinzător decât noţiunea «contabil».

În sensul acesta, investiţiile cuprind “toate consumurile de resurse care se fac în prezent, în speranţa obţinerii, în viitor, a unor efecte economice (venituri, încasări) eşalonate în timp, şi care, în sumă totală, sunt superioare cheltuielilor iniţiale de resurse”2.

Vorbind despre consumuri de resurse efectuate în prezent, în speranţa obţinerii, în viitor, a unor efecte economice, tragem concluzia firească, din care rezultă că se fac cheltuieli pentru achiziţionarea tuturor celor necesare materializării obiectivelor de investiţii şi dării în exploatare a lor. De asemenea, într-o perioadă anumită de timp, se vor face treptat încasări care să asigure rambursarea treptată a cheltuielilor şi reluarea procesului de producţie prin autofinanţare, rambursarea unor credite contractate, diverse cheltuieli necesare problemelor de cercetare-dezvoltare, marketing, prognoză, publicitate, etc., inclusiv un venit suplimentar (profit) ce trebuie să revină întreprinzătorului, ca stimulent pentru desfăşurarea activităţii.

Sub aspect financiar, investiţiile trebuie privite ca nişte cheltuieli de resurse menite să conducă la realizarea unor venituri, respectiv, economii, pe o perioadă de timp de exploatare raţională, când, prin amortizare, se asigură rambursarea tuturor acestor cheltuieli.

Tragem de aici concluzia că, pentru început, trebuie să existe resurse financiare care să asigure realizarea în totalitate a obiectivului, până la darea sa în funcţiune, plus încă un anumit nivel de resurse care, sub formă de fond de rulment, să asigure funcţionalităţi pentru începerea ciclului de producţie.

Problema aspectului financiar al investiţiilor trebuie reliefată, în principal, în sensul asigurării obţinerii unui echilibru între resursele existente şi nevoile pentru desfăşurarea activităţii. Ignorarea acestui echilibru conduce, în mod firesc, la o tulburare a activităţii şi la consecinţe, de multe ori, păguboase.

1.3. CLASIFICAREA INVESTIŢIILOR Investiţiile pot fi clasificate pe baza mai multor criterii. În literatura de

specialitate criteriile cele mai folosite sunt: a) destinaţia cheltuielilor; b) destinaţia obiectivelor de investiţii; c) modul în care se execută lucrările; d) stadiul de execuţie al lucrărilor; e) structura tehnologică a cheltuielilor; f) caracterul lucrărilor; g) natura investiţiilor (compoziţia lor materială); h) obiectivul urmărit prin realizarea prevederilor proiectului; i) gradul de risc; j) relaţiile ce se stabilesc între beneficiar şi sursa externă.

a) După destinaţia cheltuielilor distingem: - investiţii directe (clădiri, achiziţionări de utilaje, maşini, instalaţii de lucru etc.); - investiţii colaterale (pentru asigurarea unităţilor cu apă, energie, gaze etc.); - investiţii conexe (pentru asigurarea materiilor prime, combustibil, lucrări

pregătitoare noului obiectiv etc.) b) După destinaţia obiectivelor de investiţii cunoaştem:

2 I. Românu; I. Vasilescu - coordonatori - op. cit. pag. 14

10

- investiţii productive (cele care asigură realizarea de clădiri, construcţii şi utilaje necesare desfăşurării proceselor tehnologice de transformare a materiilor prime şi materialelor în produse finite); în principiu, sunt similare cu cele directe, dar privite din alt punct de vedere.

- investiţii neproductive (cele care sunt executate în scopuri social-culturale sau pentru perfecţionarea şi instruirea resursei umane).

Acest criteriu ne creează posibilitatea de a clasifica investiţiile şi după primatul sectoarelor de activitate, după cum urmează:

- investiţii în sectorul primar - cuprinzând toate acele lucrări efectuate în ramurile extractive, unde se efectuează activităţi de desprindere din mediul biologic a unor anumite substanţe (cărbuni, minereuri feroase şi neferoase, petrol, gaze naturale etc.);

- investiţii în sectorul secundar - cuprinzând lucrările prevăzute în toate ramurile tehnologice, la care, prin supunerea materiilor prime şi a materialelor auxiliare, la anumite transformări tehnologice, se obţine întreaga gamă de produse necesare societăţii umane,

- investiţii în sectorul terţiar - cuprinzând toate lucrările destinate sferei prestărilor de servicii (comerţ, asistenţă socială, proiectare etc.)

c) După modul în care se execută, distingem: - investiţii executate în antrepriză, atunci când lucrările sunt încredinţate, de

către beneficiar (investitor), spre execuţie, unei întreprinderi specializate ce poartă denumirea de antreprenor, asemenea lucrări se efectuează pe bază de contract ferm, prin care antreprenorul se angajează să execute lucrarea în parametrii proiectaţi, cu anumite termene intermediare de execuţie şi cu termen final, iar beneficiarul se obligă să achite contravaloarea lucrărilor executate; întâlnim în asemenea cazuri şi situaţii în care antreprenorul stabileşte anumite raporturi contractuale, de execuţie parţială, cu alţi agenţi economici, care sunt, de fapt, subantreprenori; raporturile dintre antreprenori şi subantreprenori privesc numai părţile din lucrări pentru care s-a căzut de acord iar obligaţiile reciproce dintre ei nu acţionează şi asupra contractului încheiat între antreprenor şi beneficiar (investitor);

- investiţii executate în regie proprie, cele pe care investitorul şi le executa prin forţe proprii, fără a apela la o unitate specializată;

- investiţii mixte (în sistem mixt), atunci când o parte a investiţiei se execută de către investitor, prin forţe proprii, iar o altă parte, prin intermediul antreprizei; asemenea situaţii se întâlnesc mai frecvent atunci când e vorba de montarea unor utilaje procurate de investitor şi montate de către antreprenor.

d) După stadiul de executare, se disting: - investiţii în curs de realizare (neterminate); - investiţii terminate (cele pentru care lucrările au fost încheiate); - investiţii restante (cele care la termenele finale, prevăzute, n-au fost

realizate). e) După structura lor tehnologică, distingem: - lucrări de construcţii – montaj (clădiri, construcţii speciale, instalaţii etc.); - achiziţii de utilaj care necesită montaj (pe fundaţii, pe piloni, pe postamente

speciale); - achiziţii de utilaj care nu necesită montaj (mijloace de transport auto,

electrocare, tractoare, maşini agricole etc.); - lucrări de explorări geologice în care se cuprind lucrările pentru prospecţiuni;

lucrările pentru operaţiunile de exploatare; lucrările pentru conturarea şi extinderea zăcămintelor subterane; lucrările de foraj;

- cheltuielile efectuate pentru studii şi cercetări geologice; - alte cheltuieli privind proiectarea, instruirea personalului pentru obiective noi

etc. f) După caracterul lucrărilor, investiţiile pot fi: -pentru construirea de obiective noi; -pentru refacerea (reconstruirea) unor obiective existente, dezvoltarea sau

transformarea lor, ca şi unele investiţii pentru retehnologizarea şi modernizarea obiectivelor existente, atunci când progresul tehnic impune aceasta; factorii care

11

determină asemenea investiţii sunt cei privind iniţiativa investitorului (în cazul investiţiilor noi) şi diferiţi factori de altă natură, cum ar fi: efectele seismelor, inundaţiile, incendiile etc. când, în urma deprecierilor produse, se urmăreşte readucerea obiectivelor economice, la starea lor iniţială.

g) După natura investiţiilor (compoziţia lor materială), există: - investiţii corporale, respectiv, activele fixe (construcţii, maşini, utilaje) şi

activele circulante; - investiţii necorporale, respectiv,activele privind fondul de comerţ, brevete de

invenţii, diferite cheltuieli pentru instruirea şi pregătirea personalului de exploatare, cheltuieli de publicitate şi reclamă etc.

- investiţii financiare - care cuprind valori imobilizate în diverse titluri de participare sau împrumuturi pe termen lung.

h) După obiectivul urmărit prin realizarea proiectului întocmit: Nota: Clasificarea după acest criteriu este, întrucâtva, similară în conţinut cu

cea privind criteriul “destinaţia obiectivelor de investiţii”, cu deosebirea că investiţiile productive, potrivit autorilor I. Românu şi I. Vasilescu, cuprind o nomenclatură structurală mai complexă, şi anume:

- investiţii de expansiune - referitoare la crearea de noi capacităţi de producţie; - investiţii de menţinere - care se referă la înlocuirea şi reutilarea capacităţilor

de producţie existente; - investiţii de modernizare - care se fac cu scopul creşterii performanţelor

tehnice şi îmbunătăţirii echipamentelor de producţie existente; - investiţii de inovare - care au ca scop diversificarea activităţii. Întâlnim, de asemenea, în concepţia aceloraşi autori menţionaţi, în cadrul

aceluiaşi criteriu: - investiţii obligatorii - care se fac cu scopul de a se respecta anumite

angajamente luate anterior, faţă de alţi agenţi economici sau faţă de proprii angajaţi, precum şi cu scopul de a se respecta anumite reglementări legale;

- investiţii strategice - care se fac în sfera cercetării, dezvoltării sau pentru ameliorarea climatului de muncă; ele pot avea un caracter ofensiv sau defensiv.

Potrivit părerii reputaţilor autori menţionaţi, “ această structură a investiţiilor este de mare utilitate în procesul de fundamentare a deciziilor de investiţii. Astfel, trebuie avut în vedere faptul că investiţiile obligatorii şi cele strategice au, în sens economic vorbind, o eficienţă economică indirectă, care se manifestă numai pe măsura creşterii şanselor de reuşită a investiţiilor direct productive.

De aceea, ele trebuie judecate mai mult prin prisma criteriilor de costuri şi mai puţin prin prisma criteriilor de rentabilitate economică.

De asemenea, această structurare ridică şi problema dualităţii obiectivelor. Sunt puţine proiectele de investiţii care să aibă conturat un singur obiectiv. De

cele mai multe ori, în cadrul unui proiect se intersectează mai multe obiective. Astfel, un proiect de reînnoire poate conţine şi elemente de natura ameliorării

performanţelor tehnice sau a eficienţei activităţii de producţie, iar un proiect de reutilare conţine, în majoritatea cazurilor, şi elemente de creştere a capacităţii de producţie existente.”3

i) După gradul de risc: După gradul de risc putem întâlni:

- investiţii cu risc scăzut - incluzându-le pe acelea care nu prezintă obiective noi, cu valori mari, ci, mai ales, cele care se efectuează pentru menţinerea sau îmbunătăţirea celor existente;

- investiţii cu risc mare (sporit) - când e vorba de investiţii noi, de mare valoare, cu probabilităţi de nerealizare ce n-au putut să fie întrevăzute. j) După relaţiile ce se stabilesc între beneficiarul investiţiei şi sursele

externe destinate investiţiei, putem întâlni: - investiţii externe (sau), de portofoliu - care nu sunt altceva decât plasamente

financiare rezultate din vânzarea de acţiuni către investitori străini, (sub 50% din total acţiuni).

3 I. Românu; I. Vasilescu – coordonatori – op. cit. pag. 16

12

- investiţii străine directe - când investitorul străin deţine majoritatea acţiunilor (sau capitalului).

REZUMAT

Investiţiile reprezintă alocarea de resurse materiale, financiare, umane, de

timp şi informaţionale în vederea creşterii capacităţii de producţie în vederea obţinerii, pe parcursul unui ciclu investiţional, de profit.

Acestea se pot clasifica după următoarele criterii: a) destinaţia cheltuielilor; b) destinaţia obiectivelor de investiţii; c) modul în care se execută lucrările; d) stadiul de execuţie l lucrărilor; e) structura tehnologică a cheltuielilor; f) caracterul lucrărilor executate; g) natura investiţiilor; h) obiectivului urmărit; i) gradul de risc; j) relaţiile ce se stabilesc între beneficiar şi suma externă de finanţare. Modernizarea economiei româneşti se bazează pe reforma economică care

are şi o importantă latură investiţională. De asemenea, restructurarea firmelor româneşti se poate face urmărindu-se şi rolul şi importanţa activităţii de investiţii în eficientizarea acestora. Aceasta se poate face urmând una dintre directivele:

a) restructurare – privatizare; b) privatizare – restructurare. Fiecare direcţie implică diferit statul ca proprietate, dar duce şi la consecinţe

financiare şi sociale importante. Specific activităţii de investiţie riscul investiţional (în afaceri şi financiar) care

este o componentă de neînlăturat al acesteia. Riscurile se pot clasifica după dimensiunea lui, putând să distingem mai multe

forme de risc la nivelul unei societăţi comerciale. TESTE DE EVALUARE 1. Ansamblul resurselor destinate investiţiilor este format din:

a) resurse materiale şi umane; b) resurse materiale, umane şi financiare; c) resurse materiale, financiare, umane, de timp şi informaţionale.

2. După modul în care se execută, investiţiile se pot executa: a) în antrepriză; b) în regie proprie; c) în antrepriză, regie proprie şi mixt.

3. În economie, riscurile pot fi grupate în: a) riscuri în afaceri şi riscuri financiare; b) riscuri în afaceri, riscuri economice şi riscuri financiare.

Rezolvare 1 c; 2 c; 3 a.

13

CAPITOLUL II

SURSE DE FINANŢARE. METODA LEASING

Precum s-a arătat, investiţiile joacă un rol primordial în dezvoltarea cantitativă

şi calitativă a activităţilor din sfera producţiei de bunuri şi a serviciilor, precum şi din sfera activităţilor social-culturale.

Desfăşurarea procesului investiţional şi susţinerea lui în toată perioada de execuţie şi de exploatare a lucrărilor, presupune mai multe etape principale care, în succesiunea lor, asigură materializarea eficientă a întregii acţiuni de investire.

Asemenea etape importante sunt: strategia investiţională; conţinutul procesului investiţional.

2.1. SURSE DE FINANŢARE A INVESTIŢIILOR În economia de piaţă cunoaştem o autonomie a gestionării resurselor de

investiţii, fiecare agent economic trebuind să asigure fondurile necesare oricăror lucrări de investiţii, din surse proprii sau din alte surse de împrumut, cu obligativitatea de a rambursa sumele primite la termene stabilite ce trebuie riguros respectate.

Literatura de specialitate cunoaşte clasificarea surselor de finanţare din mai multe puncte de vedere, cel mai important, însă, fiind cel al apartenenţei fondurilor ca:

2.1.1. SURSE PROPRII ALE AGENŢILOR ECONOMICI

Acestea aparţin diverşilor agenţi economici privaţi sau publici care au capacitatea de a se autofinanţa pentru a răspunde tuturor cerinţelor financiare indicate de proiectant prin proiectul ce a fost adoptat de către investitor.

Autofinanţarea poate fi asigurată prin mai multe căi, respectiv, prin: - constituirea fondului de amortisment; - repartizarea unei cote părţi din profitul net al exerciţiilor financiare, pentru

constituirea unui fond de dezvoltare; - sumele încasate din vânzarea unor active fixe care nu mai sunt utilizate şi

devin disponibile, fiind depăşite tehnic; - sumele încasate din valorificarea unor resurse materiale neutilizabile în

unitate; - sumele provenite din diminuările de către stat a procentului de impozitare a

profitului pentru încurajarea întreprinzătorilor mici şi mijlocii în vederea dezvoltării activităţii productive; în acest caz e vorba de crearea de către stat a unor facilităţi fiscale pentru simularea dezvoltării;

- sumele provenite din închirierea unor active fixe care nu mai sunt utilizate în procesul de bază al unităţii etc.

2.1.2. SURSE GENERATE DE PIAŢA DE CAPITAL

Literatura de specialitate consideră că piaţa de capital reprezintă rezultatul

unei activităţi de economisire de fonduri în vederea investirii lor, ca viitoare plasamente avantajoase.

Piaţa de capital este de fapt o noţiune tipic financiară care îmbracă două aspecte ale activităţii financiare şi anume:

- piaţa monetară, care cuprinde împrumuturile băneşti pe termen scurt; - piaţa financiară, propriu-zisă, care cuprinde, în fapt, întreaga piaţă a

capitalurilor pe durată îndelungată.

14

Din punct de vedere al economiilor, acestea pot fi făcute atât de către populaţie cât şi de diverşi agenţi economici care, în dorinţa sporirii capitalurilor, investesc sub forma unor plasamente în scopuri productive.

Piaţa de capital este în general strâns legată de posibilităţile de economisire ale populaţiei şi, respectiv, a agenţilor economici, depinzând mult de sursa internă, de nivelul inflaţiei şi al puterii de cumpărare a membrilor societăţii.

Când aceste surse interne disponibile pentru investiţii nu se ridică la nivelul necesarului, fiecare ţară poate apela la surse externe ce pot fi satisfăcute de ţări cu putere financiară mai mare.

O piaţă de capital cuprinde în principiu, două părţi constitutive, şi anume: 1. o parte în cadrul căreia se utilizează hârtiile de valoare cum ar fi acţiunile

sau obligaţiunile şi care se desfăşoară în cadrul bursei de valori; 2. o parte în cadrul căreia nu se utilizează hârtiile de valoare, ci se lucrează

cu capital lichid, care se desfăşoară, îndeobşte, în cadrul băncilor comerciale.

Menţionăm că băncile pot juca şi un rol de intermediar pentru lansarea unor emisiuni de acţiuni şi obligaţiuni.

Ca instituţii financiare, în structura pieţei de capital, găsim: - băncile şi alte instituţii financiare de specialitate; - bursele de valori mobiliare prin intermediul cărora se negociază vânzarea şi

cumpărarea hârtiilor de valoare; - companiile de asigurare, ca intermediare între ofertanţi şi solicitanţii de capital.

Prin intermediul băncilor comerciale se poate asigura o finanţare de investiţii utilizând creditele bancare, în situaţia în care solicitantul de credite are capacitatea financiară de a rambursa la termen cotele părţi ale creditului şi dobânzile aferente.

Creditele pentru investiţii, privite din punct de vedere al solvabilităţii solicitatorului şi, respectiv, al garanţiilor cu care pot fi asigurate, pot fi:

- credite bazate pe garanţii materiale; - credite ipotecare (asigurate prin ipotecarea unor active fixe, terenuri sau active

circulante) ce pot fi valorificate de bancă în caz de nerambursare la termen a creditelor;

- credite de numerar (cash-flow) care se acordă fără garanţie şi numai pe bază de studiu de fezabilitate, când solicitantul prezintă suficientă credibilitate că va rambursa împrumutul şi dobânzile la termenele prevăzute.

Alte mijloace de creare a surselor financiare de investiţii sunt: - emiterea şi vânzarea de acţiuni pe piaţă, creându-se astfel mărirea numărului

acţionarilor şi o creştere de capital destinat investiţiilor; - sporirea preţului acţiunilor în situaţia în care activitatea economică este

favorabilă iar, prin intermediul bursei de valori mobiliare, se poate obţine un capital mai mare;

- crearea unor împrumuturi obligatare, respectiv, pe baza obligaţiunilor emise, când pentru deţinătorul unor asemenea obligaţiuni se creează posibilităţi de acordare a unor dobânzi, fapt ce-i stimulează să le cumpere sub formă de plasament de capital;

- fondurile mutuale, respectiv, cele constituite prin emiterea şi vânzarea de acţiuni către populaţia posesoare de capital economisit care apoi, poate să profite de o cotă parte din beneficiu ca dividende sau poate revalorifica acţiunile prin intermediul bursei de valori;

- împrumuturile participative care, în fapt, se concretizează prin finanţarea de către bănci sau de către stat a unor nevoi de finanţare a agenţilor economici de mărime mică şi medie, cu o dobândă fixă acceptabilă, ce poate fi majorată numai prin clauze de participare la beneficiile realizate.

2.1.3. ALOCAŢIILE DE LA BUGETUL STATULUI PENTRU INVESTIŢII

Îndeobşte, într-o economie de piaţă, sursele de investiţii se prevăd în bugetul

statului pentru domeniile de activitate ce sunt finanţate de la buget şi anume: administraţia de stat;

15

învăţământul de stat; sănătatea publică; pregătirea militară şi securitatea naţională ; justiţie.

Pentru toate acestea, organele statului stabilesc lucrările necesare desfăşurării normale a activităţilor lor la nivel satisfăcător.

Lista unor asemenea titluri de obiective cuprinde, în general: - crearea de obiective pentru administraţia de stat centralizată şi locală; - dezvoltarea corespunzătoare, sub toate aspectele a reţelei de unităţi medicale

de tratament, sanatorii, cămine pentru copii, adulţi, handicapaţi şi bătrâni; - înzestrarea armatei cu tot echipamentul necesar pentru luptă şi apărarea ţării

în vederea asigurării independenţei statului. De asemenea, de la bugetul statului se alocă fonduri pentru investiţii în

vederea realizării unor lucrări importante din domeniul social-cultural, al protecţiei mediului, la îmbunătăţirilor funciare, al reţelei de drumuri şi poduri, al conservării fondului de valori culturale etc.

2.1.4. SURSELE PENTRU INVESTIŢII EXTERNE Când economia unei ţări nu poate asigura surse financiare suficiente pentru

realizarea investiţiilor necesare bunei desfăşurări a activităţilor, poate fi atrasă o anumită sursă de capital străin sub formă de credit extern, denumit în cea mai largă măsură credit cu garanţie guvernamentală (garantat de stat). Indiferent prin cine vehiculează creditul, statul este cel care răspunde de rambursarea creditului la termen, împreună cu Banca Naţională a României.

Asemenea credite garantate de stat nu pot depăşi o valoare de două miliarde de dolari.

Ele se acordă, îndeobşte, de organisme financiar-bancare importante ca: Fondul Monetar Internaţional; Banca Mondială, Banca Europeană pentru Reconstrucţie şi Dezvoltare etc., pe baza unor negocieri privind îndeplinirea unor obiective prevăzute în proiectul de investiţii.

Creditele garantate de stat se rambursează într-o perioadă de 10-15 ani cu respectarea unor condiţii esenţiale şi anume:

- să fie investiţii care răspund unor nevoi presante de reformă şi restructurare a economiei;

- să existe, deja, în ţară o structură organizatorică necesară bunei desfăşurări a lucrărilor de investiţii prevăzute, cu personal specializat competent;

- să existe resurse materiale şi umane de bază; - să fie asigurată o bază legislativă care să permită recuperarea creditului, chiar

în caz de faliment; - să fie asigurată o rată a inflaţiei ce poate fi ţinută sub control; - proiectele de investiţii care stau la baza acestor lucrări să prezinte costuri de

producţie competitive, forţă de muncă indigenă calificată în mod satisfăcător, stabilitate socială, eliminarea unei perspective de naţionalizare în viitor a obiectivelor investite, realizarea unor produse de calitate etc.

Din alte puncte de vedere, mai putem clasifica sursele pentru investiţii în: - surse publice (din bugetul de stat şi bugetele locale) - surse private (din fondurile agenţilor economici privaţi, din autofinanţări sau

alte căi la care pot apela aceştia prin împrumuturi) Capacitatea de autofinanţare poate fi privită ca un surplus de capital care se

poate obţine ca un rezultat al diferenţei dintre încasări şi plăţi de către agentul economic, pe o perioadă anumită de timp (de obicei un an).

De regulă, totalitatea capacităţii de autofinanţare nu poate fi folosită integral la autofinanţarea efectivă a investiţiilor deoarece capacitatea integrală se diminuează prin cuantumul beneficiilor distribuite sub formă de dividende şi participaţii la beneficii ale salariaţilor.

16

O relaţie care redă capacitatea de autofinanţare este:

( )cfAC-V.a.f.C ++= , în care: C.a.f. = capacitatea de autofinanţare; V = veniturile totale din activitatea desfăşurată; C = costurile de producţie (cheltuieli de exploatare); cf = cheltuielile financiare (inclusiv dobânda); A = cheltuielile de amortizare a activelor imobilizate Între autofinanţare şi împrumuturile obţinute trebuie să fie următoarea relaţie:

1areautofinanţ de Capacitate

termenla Datorii≤

Întregul flux al surselor de autofinanţare trebuie să fie rezultatul unor

performanţe economice şi financiare pe care firma a reuşit să le atingă într-o perioadă determinată de timp.

Într-o economie de piaţă, autofinanţarea trebuie să joace un rol important iar liniile de creditare să fie utilizate numai atunci când cererea şi oferta, în continua lor competiţie, indică nevoia unei dezvoltări care necesită surse suplimentare peste cele asigurate prin autofinanţare.

2.1.5. METODA „LEASING” Apărută ca o noutate în economia noastră de tranziţie, metoda „Leasing” îşi

are origini mai vechi în relaţiile economice dintre oameni, manifestându-se, la început, ca o formă simplă de închiriere pe termen mediu sau chiar lung, a unor anumite bunuri ce puteau fi exploatate sub această formă, contra unei anumite plăţi convenite de părţi.

Originea etimologică şi-o regăseşte în englezescul „lease”, care , sub aspect economic poate îmbrăca mai multe sensuri, printre care:

- contract de închiriere; - contract de arendă; - contract de concesiune etc.

Literatura de specialitate evidenţiază introducerea „Leasing”-ului în S.U.A, în anul 1936, în domeniul imobiliar şi în anii 1950-1952 în domeniul mobiliar.

În Europa „Leasing”-ul îşi găseşte aplicarea mai întâi în Marea Britanie, în anul 1952 şi urmează apoi Germania, Franţa, Belgia, Italia, Elveţia de prin anii 1962-1965, atât în domeniul imobiliar cât şi în domeniul mobiliar.

Pe parcurs, se dezvoltă şi în alte ţări dezvoltate europene ca: Olanda, Spania, Portugalia, Austria, Grecia ca şi din alte continente: (Brazilia, Filipine, Japonia, Coreea de Sud, Taiwan, Hong-Kong, Indonezia etc.).

„Leasing”-ul este o metodă de finanţare specifică ce creează posibilitatea pentru orice agent economic de a realiza o investiţie anumită, fără a fi nevoit să apeleze în mod expres la credite bancare sau surse proprii.

Întru-un sens mai larg „Leasing”-ul este un contract de închiriere care dă posibilitatea agenţilor economici care nu dispun de fonduri, pentru a putea iniţia lucrări de investiţii pe care să le finanţeze o anumită societate specializată în urma căreia se creează, în principiu, următoarele situaţii:

- agenţii economici beneficiari (utilizatori) se obligă să achite contravaloarea obiectelor investite, sub forma de obiecte închiriate, într-un anumit număr de rate negociate;

- după plata ultimei rate, pot deveni opţional proprietarii obiectivului investit, fără a putea fi refuzaţi sau pot prelungi contractul de leasing;

- dacă-şi manifestă această dorinţă se încheie un contract de vânzare-cumpărare între părţi, iar agentul economic (utilizatorul) devine proprietarul de drept al obiectului având dreptul să-l exploateze mai departe, să-l vândă, să-l doneze etc.

17

- dacă nu doreşte să devină proprietar, după plata ultimei rate este dator să returneze obiectul pe care l-a exploatat societăţii finanţatoare, specializate.

2.1.5.1. CARACTERISTICI CARE DEFINESC „LEASING”-UL ÎN CONCEPŢIA ACTUALĂ ŞI NECESITATEA LUI.

Literatura de specialitate ne arată că „Leasing”-ul s-a impus în ultimele

decenii, în occident, mai ales, ca o metodă de finanţare pe termene medii sau lungi, a unor investiţii, constituind într-o primă viziune următoarele:

- posibilitatea stimulării vânzării unor anumite bunuri fabricate de către producători;

- asigurarea unei continuităţi a producţiei pe termene mai îndelungate; - posibilitatea investirii capitalului pentru unii investitori (locatori), în vederea

obţinerii unui profit; - posibilitatea iniţierii unei acţiuni de investiţii pentru unii agenţi economici fără a

fi obligaţi să utilizeze capital împrumutat sau chiar capital propriu, şi perspectiva obţinerii unui profit prin exploatarea obiectelor închiriate în forma de „leasing”.

Aşa cum a fost conceput, contractul de „leasing” pune faţă în faţă, într-o primă concepţie, trei parteneri şi anume:

- un producător al bunurilor (terţul furnizor); - o societate de „leasing” care-şi investeşte capitalul propriu şi cumpără bunurile

de la producător (locator); - un beneficiar al investiţiei (utilizatorul) care închiriază bunul pentru a-l

exploata, plătind în rate o valoare negociată cu perspectiva posibilităţii de a-l cumpăra (opţional) după plata ultimei rate.

Grafic, se poate exprima această situaţie astfel:

Precum observăm, între cei trei parametri au loc două tipuri de relaţii

contractuale:

• o primă relaţie între producător şi societatea de „leasing” cu două operaţii simultane distincte: - vânzarea bunului de către producător; - achitarea contractului pe baza cumpărării de către societatea de

„leasing” (locator). Este vorba în acest caz de perfectarea unui contract de vânzare-cumpărare

de tip tradiţional (comercial-juridic) cu efectele cuvenite, respectiv transmiterea deplină a dreptului de proprietate chiar din momentul livrării, pe de o parte şi achitarea simultană a valorii produsului potrivit negocierii dintre părţi.

• a doua relaţie este de închiriere tip leasing ce se perfectează între societatea de leasing (locator) şi agentul economic ca utilizator al bunului închiriat.

Trei sunt elementele de bază ale acestei forme de închiriere şi anume: - se negociază valoarea ce trebuie plătită de către utilizator locatorului, într-

un anumit număr de rate;

18

- se stabileşte caracterul opţional al vânzării -cumpărării; - se stabileşte modalitatea de plată de către utilizator, locatorului în rate,

potrivit negocierii convenite. Acest nou tip de contract de închiriere de tip „leasing” se deosebeşte

fundamental de închirierea clasică prin următoarele: - pe toată durata închirierii, proprietarul de drept rămâne în continuare

societatea finanţatoare (de leasing) cu toate obligaţiile ce revin proprietarului (impozite, taxe, amortizare) iar utilizatorul (agentul economic) are latitudinea şi dreptul să utilizeze bunul închiriat în scopul prevăzut în contract, în condiţiile de eficienţă pe care le consideră cele mai adecvate.

- dacă pe parcursul termenului de închiriere, utilajul închiriat prezintă unele deficienţe în funcţionare, are asigurată asistenţa tehnică a finanţatorului pe propriile sale cheltuieli sau utilajul este înlocuit cu altul.

- dacă intervine o uzură morală determinată de progresul tehnic, se poate schimba utilajul cu altul corespunzător, dar în condiţii de negociere noi, tot în sistem “leasing”.

- odată cu achitarea ultimei rate (rata reziduală) utilizatorul poate opta pentru cumpărarea utilajului, fără a mai negocia vreun alt preţ faţă de cel negociat iniţial şi fără a se mai plăti o altă sumă de bani, în afara ultimei rate scadente, deoarece preţul utilajului reprezintă suma ratelor plătite şi nu e vorba de un alt preţ.

Optând pentru aceasta, societatea de „leasing” nu are voie să-l refuze şi este obligată să încheie contractul de vânzare-cumpărare ce se perfectează.

- contractul de „leasing” fiind un contract de închiriere, nu prevede ca la orice contract comercial de închiriere, ca valoarea chiriei să fie stabilită la alt nivel decât valoarea negociată plătibilă în rate, care, de fapt, înseamnă o chirie egală cu preţul de vânzare.

Contractul de „leasing” stimulează în măsură importantă iniţiativa celor care doresc să înceapă o activitate, fără a dispune de capitalul necesar şi creează o premisă importantă pentru stimularea producţiei, fapt care se reflectă benefic în evoluţia economică, realizându-se şi profituri stimulatoare.

În situaţia când, între producător (furnizor) şi utilizator (agentul economic) nu există o societate de „leasing”(intermediară) care să joace rolul de investitor (cumpărător), putem avea de-a face cu un contract de leasing direct (între producător şi utilizator, rolul locatorului luându-l direct furnizorul).

Între contractul de „leasing” şi contractul de vânzare-cumpărare în rate există, totuşi, o deosebire substanţială şi anume: contractul de „leasing” nu transmite dreptul de proprietate la data transmiterii utilajului în folosinţă, pentru exploatare ci, numai după plata ultimei rate (reziduale), pe când contractul de vânzare-cumpărare cu plata în rate, transmite dreptul de proprietate din chiar momentul încheierii contractului de vânzare-cumpărare cu plata în rate, cumpărătorul putând fi urmărit în averea sa personală dacă nu achită ratele, dar pe utilaj este stăpân pe deplin.

2.1.5.2. CADRUL LEGISLATIV PRIVIND CONTRACTUL DE „LEASING” ÎN ŢARA NOASTRĂ

Din cele arătate până acum, în prezent rezultă că în ţările cu o economie

dezvoltată, contractele de „leasing” au cunoscut o largă aplicabilitate, legiuitorii urmărind cu perseverenţă evoluţia acestor operaţiuni menite să se răsfrângă pozitiv în asigurarea bunului mers al activităţilor de producţie desfăşurate.

În ţara noastră, actul normativ care a legiferat operaţiunile de leasing şi, respectiv, societăţile de leasing, a fost Ordonanţa Guvernului României nr. 51/1997, aprobată apoi de parlament prin Legea nr. 90/1998 şi completată prin Legea nr. 99/1999, privind unele măsuri pentru accelerarea reformei economice. Această ultimă exprimare a legii stabileşte următoarele măsuri obligatorii:

Societăţile de leasing, persoane juridice române se înfiinţează şi funcţionează potrivit Legii nr. 31/1990, privind societăţile comerciale, republicată, modificată şi completată prin Legea nr. 99/1999.

19

Două condiţii sunt obligatorii pentru înfiinţarea lor: o să aibă ca obiect de activitate desfăşurarea operaţiunilor de leasing; o să aibă un capital social minim subscris şi vărsat integral la înfiinţare,

de 500 milioane lei. Pentru desfăşurarea activităţii normale a lor, societăţile de „leasing” sunt

obligate să se înregistreze la Oficiul pentru operaţiuni de leasing din cadrul Ministerului Finanţelor în termen de 15 zile de la data la care au obţinut certificatul de înmatriculare.

Operaţiuni de leasing sunt acelea prin care o parte denumită locator/finanţator transmite pentru o perioadă determinată dreptul de folosinţă asupra unui bun al cărui proprietar este, celeilalte părţi denumită utilizator, la solicitarea acesteia, contra unei plăţi periodice, denumită rată de leasing.

La sfârşitul perioadei de leasing, locatorul/finanţator se obligă să respecte dreptul de opţiune al utilizatorului care poate fi:

o de a cumpăra bunul; o de a prelungi contractul de leasing; o de a înceta raporturile contractuale.

Legea dă posibilitatea utilizatorului să opteze pentru cumpărarea bunului înainte de sfârşitul perioadei de leasing, dacă părţile convin astfel şi dacă utilizatorul achită toate obligaţiile asumate prin contract.

Obiectul operaţiunilor de leasing poate fi: o bunuri imobile; o bunuri mobile de folosinţă îndelungată aflate în circuitul civil.

Elementele minime ale oricărui contract de leasing trebuie să fie: a) părţile contractului:

o locatorul/finanţatorul; o utilizatorul

b) descrierea exactă a bunului care face obiectul contractului de leasing; c) valoarea totală a contractului de leasing; d) valoarea ratelor de leasing şi termenul de plată a acestora; e) perioada de utilizare în sistem de leasing a bunului; f) clauza privind obligaţia asigurării bunului.

Când este vorba de un contract de leasing financiar, în afara celor de mai sus trebuie să cuprindă:

- valoarea iniţială a bunului; - clauza privind dreptul de opţiune al utilizatorului cu privire la cumpărarea

bunului şi la condiţiile în care acesta poate fi exercitat. În afara acestora, părţile pot introduce şi alte clauze convenite de ele. Durata de închiriere a contractului de leasing nu poate fi mai mică de un an. Prin prevederile legii, contractele de leasing constituie titlu executoriu şi,

deci, nu mai este nevoie de o hotărâre judecătorească definitivă, în următoarele situaţii:

- la sfârşitul perioadei de leasing, dacă utilizatorul n-a formulat opţiunea cumpărării bunului sau a prelungirii contractului;

- în cazul rezilierii contractului din vina exclusivă a utilizatorului.

2.1.5.3. TIPURI DE LEASING

În legislaţia românească distingem două tipuri de leasing şi anume: A) Leasing-ul financiar care îndeplineşte una sau mai multe dintre condiţiile:

- riscurile şi beneficiile aferente dreptului de proprietate trec asupra utilizatorului chiar din momentul încheierii contractului de leasing;

- părţile au prevăzut expres ca la expirarea contractului de leasing să se transmită utilizatorului dreptul de proprietate asupra bunului;

- utilizatorul poate opta pentru cumpărarea bunului, iar preţul de cumpărare va reprezenta cel mult 50% din valoarea de intrare (piaţa) pe care aceasta o are la data în care opţiunea poate fi exprimată;

20

- perioada de folosire a bunului în sistem de leasing acoperă cel puţin 75% din durata normală de utilizare a bunului, chiar dacă în final, dreptul de proprietate nu e transferat. B) Leasing-ul operaţional care nu îndeplineşte nici una din condiţiile

prevăzute mai sus (“Leasing”-ul ca formă de contract posibil). Facem menţiunea că legea prevede posibilitatea ca atât finanţatorul cât şi

utilizatorul să poată fi persoane juridice române sau străine. Există, de asemenea, posibilitatea ca utilizatorul să-şi poată alege, atât

furnizorul cât şi societatea care va asigura bunul, cu acordul societăţii de leasing. Literatura de specialitate prevede că în alte legislaţii se pot distinge şi alte

tipuri de leasing care pot fi considerate valabile şi la noi.

REZUMAT

În realizarea unei investiţii, un rol important îl are alegerea strategiei de urmat

în finalizarea acesteia. Pentru aceasta se realizează prognoze care să definească modalitatea în care domeniul unde se vor materializa investiţiile va evolua în perioada următoare.

Realizarea unei investiţii presupune parcurgerea unui ciclu investiţional care cuprinde obligatoriu etapele de studiu, de evaluare şi de realizare a investiţiei, urmate de etapa de exploatare rentabilă a acesteia.

Primul element ce se urmăreşte a fi fundamentat este finanţarea investiţiei, cu precizarea exactă a surselor de finanţare şi a cuantumului fiecărei surse în suma totală. Ca o modalitate nouă, modernă de finanţare a dezvoltării de noi capacităţi de producţie este „metoda leasing” care presupune un lanţ de trei agenţi economici între care se stabilesc raporturi juridice specifice. Această metodă permite o finanţare mai uşoară a achiziţionării de maşini şi utilaje necesare desfăşurării procesului de producţie. TESTE DE EVALUARE 1. Prognozele se împart în:

a) prognoze pe termen scurt, mediu, lung şi foarte lung; b) pe termen scurt, mediu şi lung.

2. Etapele ce trebuie urmate în realizarea unui punct de investiţii sunt:

a) de studiu, de evaluare şi de realizare; b) de studiu şi de evaluare.

3. Finanţarea unei investiţii se poate face din:

a) surse proprii; b) surse de pe piaţa de capital; c) surse externe; d) surse proprii, de pe piaţa de capital şi externe.

4. Metoda „leasing” presupune relaţii între:

a) doi agenţi economici; b) trei agenţi economici.

Rezolvare 1 a; 2 a; 3 d, 4 b.

21

CAPITOLUL III

EFICIENŢA ECONOMICĂ - ELEMENT FUNDAMENTAL AL DECIZIEI DE INVESTIŢII

3.1. CONCEPTUL DE EFICIENŢĂ ECONOMICĂ

Eficienţa economică este o noţiune cu caracter complex şi cu un rol important în evoluţia societăţii umane prin faptul că mobilul ei permanent a fost şi rămâne, în mod constant, obţinerea unor rezultate favorabile în activitatea desfăşurată de către oameni, atât individual cât şi în cadrul unor activităţi economice.

Etimologic, cuvântul eficienţa îşi are originea în cuvântul latinesc „efficere”, care înseamnă, a îndeplini ceva, a crea, a face ceva mai cu curaj, a câştiga bani, deci, a desfăşura o activitate din care să rezulte realizarea unui scop propus.

Sinonim cu eficienţa şi întâlnit în literatura noastră de specialitate, ca şi a altor ţări, este termenul “eficacitate”, provenit în limbajul nostru din franţuzescul “efficacité”, care înseamnă o acţiune capabilă să producă un efect aşteptat.

Specialiştii au acceptat în mai largă măsură noţiunea de eficienţă, faţă de cea de eficacitate, astfel că, în literatura de specialitate economică, eficienţa este considerată termenul cel mai uzual.

Cât priveşte domeniul tehnic, noţiunea de eficienţă se suprapune în cele mai frecvente cazuri noţiunii de randament, ca raport între efectul obţinut şi efortul depus.

Cu toate acestea, eficienţa are o sferă mult mai mare de cuprindere, incluzând tot ceea ce înseamnă un folos, un câştig în plus, un efect economic avantajos.

În economia de piaţă, în care agenţii economici au o largă libertate de acţiune şi nu se simt îngrădiţi de stat printr-o legislaţie rigidă, eficienţei economice îi revine sarcina stimulării permanente a iniţiativei, individuale sau ca firmă comercială sub diverse forme.

Specialiştii sunt de acord că la baza oricăror activităţi economice stau două elemente inseparabil unite şi anume: EFORTUL - privit ca un consum de resurse materiale, umane şi financiare – şi - EFECTUL, înţeles ca un rezultat obţinut în concordanţă cu o previziune anume - astfel încât nivelul efectului obţinut să fie superior nivelului efortului depus.

Luând în considerare cei doi factori determinanţi ai eficienţei, sub aspect matematic, putem defini ca fiind un raportul între ansamblul efectelor economice obţinute dintr-o activitate economică anumită şi ansamblul eforturilor economice depuse de către iniţiatorul activităţii respective.

Relaţia matematică prin care se reprezintă eficienţa (E) este următoarea:

CRE = , în care:

R = rezultatul (efectul) obţinut; C = consumul de resurse (efortul depus).

În raportul arătat, valoarea eficienţei trebuie să tindă către maximizare,

respectiv, acest raport trebuie să fie superior cifrei 1, adică R > C şi, deci, 1CR

> .

În situaţia unei egalităţi între R şi C, activitatea desfăşurată nu este recomandabil să se execute, deoarece nu se poate realiza nici un câştig suplimentar.

Există şi un raport invers al celor doi factori prin intermediul căruia putem determina ce efort trebuie făcut pentru o unitate de efect.

Astfel, vom avea: RC'E = , care, principial, trebuie fie minim.

O definiţie mai completă a eficienţei economice s-ar putea formula astfel:

22

Eficienţa economică este o noţiune complexă prin care înţelegem obţinerea unor rezultate economico-sociale maxime şi de utilitate prin cheltuirea în mod raţional şi economic a oricăror resurse materiale, tehnice, de muncă şi financiare pe baza unor metode ştiinţifice de organizare şi de conducere a activităţilor umane, în toate domeniile de activitate.

În literatura de specialitate întâlnim definiţii mai concise, strâns legate de sensul lingvistic al noţiunii de eficienţă economică şi anume: “Eficienţa este atributul oricărei activităţi umane de a produce efectul util dorit.”4

În afara relaţiilor expuse mai sus, care dau o conotaţie pur matematică, de calcul al eficienţei economice, trebuie avut în vedere faptul că, în sensul gândirii economice, o activitate economică poate fi considerată eficientă dacă îndeplineşte şi unele condiţii cum sunt cele de mai jos:

- activitatea respectivă este în măsură să acopere o cerere socială, adică rezultatul (produsul) său să fie cerut de societate, să fie util;

- activitatea respectivă poate fi măsurată, astfel încât să putem cunoaşte valoric ce venit net (profit) se poate obţine şi cu ce efort. În limbajul economic întâlnim, de asemenea, noţiunea de „rentabilitate”, în

special, atunci când se pune problema determinării profitului ce trebuie obţinut. Noţiunea de rentabilitate, însă, nu trebuie confundată cu noţiunea de eficienţă

economică, deoarece aceasta din urmă are o sferă de cuprindere mai largă decât rentabilitatea.

Pe când rentabilitatea reprezintă rezultatul financiar al unei activităţi economice, concretizat prin profit, eficienţa cuprinde toate laturile activităţilor (economice, financiare, sociale, culturale etc.) având menirea de a realiza efecte benefice şi utile.

Dacă, din cele expuse până acum, s-a urmărit cristalizarea problemelor de principiu, privind eficienţa economică a producţiei, în general, în cele ce urmează vom analiza eficienţa economică în investiţii, respectiv, acolo unde se pune problema începerii unor activităţi care trebuie să se bazeze pe toată durata lor, pe o eficienţă cât mai mare.

Ca orice altă activitate economică, în activitatea de investiţii dezideratul obţinerii celor mai bune rezultate, prin utilizarea unor mijloace disponibile, îl constituie asigurarea unei eficienţe economice maxime.

Din expunerea privind conceptul de eficienţă economică a producţiei, în general, a rezultat că nu numai în activitatea de producţie ci şi în celelalte activităţi nivelul eficienţei economice este redat de cei doi factori determinanţi ai săi, efectul şi efortul şi că acest nivel poate fi influenţat de o multitudine de factori.

Şi în investiţii, relaţia de principiu privind determinarea eficienţei economice este aceeaşi ca şi în producţie, respectiv:

CRE = sau R

CE, =

Mai mult ca oriunde, în investiţii trebuie să se urmărească tendinţa către

maxCRE →= ceea ce înseamnă că, pentru orice unitate de efect (consum) trebuie

să se depună cea mai mică cantitate de efort. (De fapt, fiecare relaţie este inversa celeilalte).

Din punctul de vedere al efortului investiţional, distingem eforturi care se referă la:

- valoarea investiţiei; - valoarea lucrărilor de construcţii-montaj; - numărul şi valoarea utilajelor de acelaşi fel; - numărul de personal din procesul investiţional.

Similar, în procesul de producţie, întâlnim sub noţiunea de efort: 4 I. Românu, I. Vasilescu coord. cit. pag.105

23

- costurile de producţie; - cheltuielile materiale; - numărul de salariaţi etc.

3.2. CARACTERISTICI ALE EFICIENŢEI ECONOMICE A INVESTIŢIILOR

Principalele caracteristici ale eficienţei economice a investiţiilor, adoptate, în principiu, de către literatura de specialitate, sunt: 1) latură esenţială a întregii activităţi economice; 2) se bazează pe urmărirea obţinerii unor rezultate optime, ca urmare a legăturii

strânse dintre raportul efectelor şi cel al consumurilor (eforturilor); 3) cunoaşterea corespunzătoare a cererilor pieţei, respectiv o previziune judicios

fundamentată a acesteia.

3.3. INDICATORII DE EFICIENŢĂ ECONOMICĂ A INVESTIŢIEI

În elaborarea lucrării de proiectare, proiectantul trebuie să ţină seama de o multitudine de factori ce ar putea influenţa obiectivul proiectat, utilizând o gamă complexă de indicatori, grupaţi după anumite criterii, pe baza cărora să poată ajunge la concluzii favorabile investitorului.

Necesitatea utilizării unui număr adecvat de indicatori de eficienţă ce se obţin prin calcule şi prelucrări ale informaţiilor incluse în documentaţie constituie premisa obiectivă şi necesară deoarece un număr apreciabil de factori pot influenţa activitatea productivă a obiectivului investit.

Priviţi, în general, ca instrumente de calcul care trebuie să analizeze raportul dintre anumite mărimi, indicatorii economici sunt meniţi să dea o expresie cât mai exactă a oricărei activităţi de investiţii şi a oricărei activităţi economice, din orice sector de activitate.

Literatura de specialitate indică posibilitatea clasificării acestor indicatori din mai multe puncte de vedere.

Specialişti consacraţi ca: I. Românu şi I. Vasilescu, în lucrarea “Eficienţa investiţiilor şi a capitalului fix”, editată în anul 1993, prezintă o clasificare a indicatorilor după unele criterii ca: 1) Sfera de cuprindere şi de referinţă potrivit căreia indicatorii se împart în: - indicatori care reflectă efectele economice, respectiv, capacitatea de producţie,

valoarea producţiei, încasările valutare etc.; - indicatori care cuantifică eforturile pentru înfăptuirea activităţii respective cum

sunt: volumul investiţiilor, mărimea imobilizărilor, cheltuielile de producţie, structura costurilor de producţie, numărul total al salariaţilor şi structura acestora etc.

- indicatori referitori la perioada în care se desfăşoară activitatea analizată, respectiv, dimensionarea perioadei executare-dezvoltare-producţie-desfacere, durata vieţii unui produs, timpul de execuţie al unei activităţi, atingerea parametrilor proiectaţi, durata de amortizare a capitalului fix etc.;

- indicatori ai eficienţei economice care au drept caracteristică generală realizarea unei comparaţii a rezultatelor obţinute strâns legat de resursele consumate, ţinând seama şi de alte elemente definitorii ale eficienţei economice ca: structura resurselor şi rezultatelor, calitatea acestora, gradul de abundenţă, influenţa factorului timp etc.

Dintre aceşti indicatori se menţionează: rata profitului, productivitatea muncii, producţia la 1000 lei capital fix, investiţia specifică, coeficientul de eficienţă economică a investiţiilor etc. 2) Nivelul la care se face evaluarea şi analiza economică, şi anume:

24

- indicatori calculaţi la nivel macroeconomic: produs intern brut, produs naţional net etc.;

- indicatori calculaţi la nivel microeconomic: valoarea producţiei marfă fabricate, numărul total de salariaţi, valoarea cifrei de afaceri, producţia la 1000 lei capital fix etc..

Opinii privind gruparea indicatorilor eficienţei economice, în general sunt mai multe, toate însă dând posibilitatea determinării eficienţei economice a oricărei activităţi, inclusiv a celei de investiţii.

Cu privire la indicatorii de evaluare şi analiză a eficienţei economice a investiţiilor, aceştia, deşi se includ în indicatorii de eficienţă economică în general, ei au totuşi denumiri specifice şi se pot clasifica din următoarele puncte de vedere: A) din punct de vedere al conţinutului lor general (indicatori generali); B) din punct de vedere al posibilităţii analizei eficienţei economice a investiţiilor

(indicatori de bază ai investiţiei).

3.3.1. INDICATORII GENERALI

Sunt cei care dau posibilitatea formării unei păreri generale asupra modalităţii de creare a eficienţei economice, ţinând seama de următorii indicatori: capacitatea de producţie a obiectivului proiectat, costul producţiei, forţa de muncă ce va contribui la realizarea producţiei, productivitatea muncii ce se preconizează a se realiza, nivelul profitului obţinut, rata rentabilităţii activităţii desfăşurate.

În cele ce urmează, vom prezenta parametrii care alcătuiesc fiecare indicator şi modul de determinare a lor.

1. Capacitatea de producţie reprezintă indicatorul care ne arată volumul

maxim al producţiei ce poate fi realizat într-o perioadă de timp anumită (oră, zi, lună, trimestru, an) în condiţii de funcţionare normală a utilajelor şi instalaţiilor productive şi de folosire a resurselor materiale şi umane în mod raţional într-un coeficient de schimburi determinat de natura procesului tehnologic.

Capacitatea de producţie poate fi exprimată în cantităţi fizice (bucăţi, tone, m., l., m2, m3 etc.) şi se simbolizează în principiu cu “q”.

Atunci când se exprimă în valori, se simbolizează cu “Q”. Relaţia matematică ce determină calculul capacităţii de producţie sub forma

valorică este următoarea:

∑=

=n

1jjjpqQ , în care:

Q = capacitatea de producţie exprimată valoric; qj = cantitatea de producţie fizică a unui anumit sortiment; pj = preţul de producţie al sortimentului “j”.

Când e vorba de unităţi social-culturale, capacitatea de producţie se exprimă prin unităţi reprezentative ale activităţii desfăşurate (pentru un spital numărul de paturi, pentru o şcoală numărul de clase a câte 30 de elevi, pentru un teatru numărul de locuri în sală, pentru un stadion numărul de locuri în tribune etc.).

Capacitatea de producţie are importanţă pentru investitor deoarece este cea care dă o primă orientare privind necesarul de fonduri ce trebuie imobilizate.

2. Costul producţiei reprezintă valoarea consumului de resurse materiale şi

umane încorporată în producţia realizată la nivel maxim, pe o anumită perioadă de timp, în obiectivul investit. Pentru determinarea ei, nu se utilizează o formulă ca la determinarea capacităţii, deoarece ea este rezultatul însumării tuturor cheltuielilor cu resursele materiale şi umane, inclusiv alte cheltuieli băneşti (impozite, taxe, etc.).

În general, cuantumul cheltuielilor materiale este important nu ca valoare totală ci, ca cheltuieli de producţie la 1000 lei valoare produse realizate.

3. Forţa de muncă (numărul total de salariaţi).

25

Este indicatorul care trebuie determinat chiar din faza de proiectare, deoarece la baza calculului său stau utilajele de bază ce realizează sortimentele, condiţiile de tehnologie sortimentală, numărul de oameni salariaţi care trebuie să deservească fiecare loc de muncă din fazele tehnologice, nivelul de calificare profesională etc.

Ţinându-se seama de toţi parametrii tehnologici se alcătuieşte o listă de salariaţi pe specialităţi şi nivel de calificare, iar în funcţie de volumul ce trebuie produs şi timpul de funcţionare se stabileşte coeficientul de schimburi de lucru.

4. Productivitatea muncii este indicatorul care determină capacitatea productivă a fiecărui salariat, respectiv cantitatea sau valoarea unor produse realizate de fiecare salariat (muncitor) într-o unitate de timp sau într-o perioadă de timp stabilită spre a fi luată în calcul.

Productivitatea muncii (W) se poate determina în mai multe feluri, în funcţie de parametrii folosiţi în formulă.

Astfel putem avea:

salariati de.Nrproductiei valoarea

NQW

s

==

produsacantitateapentru necesar timpulFW 1 ==

salariatidenumarulprodusului cantitatea

NsqW ==

produsuluicantitateaqW ==

5. Profitul reprezintă acel indicator care redă venitul net ce trebuie realizat

ca urmare a desfăşurării unei activităţi de investiţii. El este reprezentat, în general, prin rata profitului, care arată capacitatea

obiectivului de investiţii de a aduce profit. Profitul, ca element component al acumulării de capital, constituie un factor

important în sporirea capitalului fix, deoarece el poate fi reinvestit pentru dezvoltarea şi, respectiv, modernizarea capacităţilor de producţie.

6. Eficienţa capitalului fix: Ef ca un raport între valoarea producţiei determinată de capacitatea de producţie (Q) şi valoarea capitalului fix investit (K):

KQEf =

O trăsătură importantă a acestui indicator este şi aceea că el creează

posibilitatea comparării lucrărilor de investiţii din ţară cu lucrări similare din ţările mai dezvoltate.

O altă trăsătură a acestui indicator rezidă în faptul că asigură urmărirea stării utilajelor, mecanismelor şi instalaţiilor de lucru, a duratei optime de funcţionare a lor, ca şi a nivelului tehnic al capacităţii capitalului fix.

Literatura de specialitate stabileşte mai multe categorii de indicatori adecvaţi analizei eficienţei economice a capitalului fix.

Spre exemplu:

- valoarea producţiei la 1000 lei capital fix ( ) 1000KQ1000Q ⋅=

sau 1000fix capital valoare

productiei valoarea1000CfQ

×=⋅

- profitul total la 1000 lei capital fix

( ) 1000fixcapital1000Cf1000P ×=⋅=

- profitul net la 1000 lei capital fix (Pn/1000)

26

( ) 1000fix capitalnetprofit 1000

CfPn1000Pn ×=⋅=

7. Rata rentabilităţii este corolarul ratei profitului, purtând şi denumirea de

profitabilitate. Rata rentabilităţii (r) se determină ca un raport între profitul obţinut (P) şi

cheltuielile de producţie necesare (C), respectiv: 1000

CPr ⋅=

Se consideră pe bună dreptate că rata rentabilităţii este indicatorul care răspunde cel mai frecvent la modalitatea de luare a deciziilor de investiţii, deoarece dintre variantele analizate, se alege cea care prezintă rata rentabilităţii optime.

3.3.2. INDICATORII DE BAZĂ AI INVESTIŢIEI

Indicatorii de bază sunt proprii activităţii de investiţii spre deosebire de cei anteriori care pot fi comuni şi oricăror altor activităţi economice.

Literatura de specialitate cunoaşte, în principal, următorii indicatori de bază ai investiţiei:

1. Volumul de capital investit este indicatorul care reprezintă efortul

economic total pentru proiectarea şi realizarea unui obiectiv de investiţii. În principiu, indicatorii privind eficienţa economică a investiţiilor pot îmbrăca

două forme: - indicatori EFECT / EFORT - indicatori EFORT / EFECT, respectiv după modul în care analizează.

Volumul de capital investit este un indicator de efort care înglobează însumarea elementelor componente ale acestuia, respectiv: - valoarea resurselor materiale; - valoarea resurselor financiare; - valoarea retribuirii forţei de muncă şi a cheltuielilor de protecţie şi A.S.; - valoarea resurselor informaţionale şi ştiinţifice.

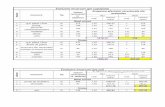

Privit în ansamblul economiei naţionale, volumul total de investiţii (It) prezintă următoarea componenţă:

McTFmIimobYIconIcolIdIt +++++++=

în care: It = volumul capitalului investit; Id = valoarea investiţiilor directe (resursele materiale directe înscrise în devizul general); Icol = valoarea investiţiilor colaterale (utilităţi, energie, combustibil, căi de acces rutier şi feroviar); Icon = valoarea investiţiilor conexe în aval; Y = valoarea terenului achiziţionat sau închiriat (concesionat); Iimob = valoarea compensării pierderilor provenite din imobilizări de resurse sau alte pierderi create de factorul timp; Fm = valoarea cheltuielilor efectuate cu pregătirea, calificarea şi specializarea forţei de muncă; T = taxe vamale pentru import utilaje, instalaţii etc. Mc = valoarea mijloacelor circulante. Când e vorba de volumul de investiţii la nivel microeconomic, se elimină din

formula de calcul parametrii Icon şi Fm, deoarece investiţiile conexe există iar

27

cadrele profesionale au asigurată pregătirea profesională prin reţeaua şcolară existentă.

O formulă de calcul mai concisă cunoscută în literatura de specialitate este şi următoarea:

CsMcIcIdIt +++= , în care:

Id = investiţiile directe; Ic = investiţii conexe şi colaterale; Mc = valoarea mijloacelor circulante; Cs = cheltuieli suplimentare (pregătirea cadrelor, supraveghere etc.) Din alt punct de vedere, valoarea capitalului investit poate fi şi mai concis

prezentat şi anume: - capital fix activ (maşini, utilaje, instalaţii de lucru care execută procesul

tehnologic pentru producţia bunurilor respective); - capital fix pasiv (clădiri, construcţii, căi de acces interior etc. care participă

indirect la procesul de bază). 2. Durata de execuţie (realizare) a lucrărilor de investiţii proiectate

reprezintă indicatorul care stabileşte perioada în care are loc execuţia lucrărilor proiectate, respectiv perioada în care, potrivit proiectului, întregul efort investiţional este transformat în capital fix, activ şi pasiv.

În cadrul acestei perioade se eşalonează cheltuielile de fonduri băneşti şi materiale în colaborare cu beneficiarul investiţiei, iar executantul îşi organizează desfăşurarea lucrărilor de execuţie în aşa fel , încât să se încadreze în termenele prevăzute prin contractul proiectului de execuţie.

Desfăşurarea execuţiei presupune o organizare riguroasă şi folosirea unor procedee matematice ca: graficul Gantt, metoda drumului critic (ADC), metoda PERT etc. despre acestea urmând a vorbi într-un capitol aparte, referitor la organizarea şi optimizarea utilizării resurselor de investiţii.

Durata de execuţie a lucrărilor de investiţii proiectate se caracterizează, din punct de vedere economic, prin aceea că în această perioadă se imobilizează fonduri fără ca ele să aducă vreun venit. De aceea este imperios necesar ca, atât constructorul cât şi beneficiarul să colaboreze strâns în privinţa organizării şi desfăşurării lucrărilor în aşa fel, încât să se poată asigura evitarea oricăror întârzieri care-I afectează şi pe unul şi pe altul.

De dorit este ca, în desfăşurarea lucrărilor să poată fi puse în funcţiune unele capacităţi de producţie care să poată produce în paralel cu executarea altor lucrări ce pot fi realizate în partea finală.

Desfăşurarea duratei de execuţie a lucrărilor poate aduce beneficiarului pierderi importante pentru că se pot crea situaţii neprevăzute şi anume: - nu poate fi respectat un termen contractual stabilit anterior de către beneficiar; - se poate întâmpla ca prin întârzierea apariţiei pe piaţă mai târziu, unele produse

să nu mai fie atât de solicitate ca înainte; - se întârzie recuperarea fondurilor investite şi se diminuează beneficiul prevăzut.

3. Durata de exploatare (funcţionare) a obiectivului proiectat este indicatorul cel mai important pentru orice investitor având în vedere că reprezintă timpul de funcţionare al obiectivului, după ce a fost pus în funcţiune, până la scoaterea sa definitivă din exploatare.

Am putea spune că durata de funcţionare a obiectivului reprezintă timpul în care, de fapt, se amortizează valoarea investită în capitalul fix, la care se adaugă timpul în care acesta mai funcţionează până la scoaterea sa definitivă din funcţiune.

Pentru investitor, cea mai importantă perioadă este durata de exploatare, când realizează beneficiu.

Durata de exploatare este strâns legată de unele previziuni privind durata de solicitare a unor produse fabricate ca şi de influenţa progresului tehnic care, creând produse noi cu calităţi superioare şi mai mult solicitate, conduc la oprirea producţiei care nu mai concordă cu cererile pieţei.

28

4. Investiţia specifică (Si) este indicatorul care creează posibilitatea pentru investitor de a stabili o corelaţie între efortul investiţional depus şi efectul economic obţinut pentru varianta „i” de proiect analizată.

De aici rezultă că investiţia specifică este efortul investiţional depus pentru o unitate de capacitate de producţie în unităţi fizice sau valorice.

Efortul investiţional include toate cheltuielile efectuate pentru realizarea investiţiei totale (It) iar efectul economic reprezintă nivelul capacităţii de producţie în unităţi fizice.

Din raportul acestor doi parametri, determinăm mărimea investiţiei specifice (Si).

qhItiSi = , în care:

Iti = valoarea totală a investiţiilor; qh = capacitatea de producţie exprimată în unităţi fizice (tone, buc., m2, m3,

ml.) Când avem de-a face cu o producţie eterogenă şi nu se pot stabili unităţi

fizice, transformăm toate produsele în valori şi obţinem valoarea totală a producţiei (Q) iar relaţia va fi:

=

În acest fel vom putea cunoaşte ce efort investiţional revine pentru un leu producţie obţinută.

Când nu este vorba de obiective noi, ca în cazul de mai sus, ci de modernizare, tehnologizare, dezvoltare vom avea relaţii de determinare după cum urmează:

qoqiItiSi−

= , în care: Iti = valoarea investiţiilor pentru modernizare; qi = capacitatea de producţie obţinută după modernizare; qo = capacitatea de producţie înainte de modernizare. Compararea variantelor se face prin relaţia:

qjqiItjItiSm

−−